Каковы традиционные виды инвестиций, осуществляемых компанией по страхованию жизни?

Страховые компании, как правило, инвестируют большую часть премии в облигации, а остальную часть - в акции, ипотечные инструменты и ликвидные краткосрочные инвестиции. Облигации, акции и ипотечные инструменты составляют около 90 процентов инвестиций компаний по страхованию жизни и более 80 процентов инвестиций страховщиков имущества и ущерба. Среди трех ведущих классов активов - облигации, которые включают корпоративные облигации, муниципальные облигации, государственные облигации США и иностранные государственные облигации. За ними следуют ликвидные краткосрочные инвестиции и денежные средства - четвертый по величине класс активов. Страховые компании также инвестируют в деривативы, договорные займы, кредитование ценными бумагами, недвижимость и привилегированные акции. Все эти незначительные инвестиции призваны добавить разнообразие для управления рисками.

Каковы причины вхождения компаний по страхованию жизни в венчурный капитал?

Компании по страхованию жизни предпочитают инвестировать премии по двум причинам: увеличение прибыли для более стабильных источников денег и возможное снижение суммы премии для большего числа клиентов. В то время как большинство страховых компаний инвестируют в основном в облигации, акции и ипотечные кредиты, компании по страхованию жизни были в последние годы играют более активную роль и даже создают собственные подразделения венчурного капитала.

Мотивы, по которым компании по страхованию жизни вступают в венчурный капитал, можно объяснить в первую очередь следующими тремя причинами.

- Увеличение баланса для компаний по страхованию жизни, но уменьшение традиционных объектов для инвестирования. Поскольку в мире появляется все больше компаний, ориентированных на передовые технологии, такие как большие данные и искусственный интеллект, у компаний по страхованию жизни нет причин не инвестировать в эту перспективную отрасль. Особенно в период COVID-19, в то время как традиционные компании больше страдают и борются за трансформацию, инновационные компании, в большей степени полагающиеся на технологии, способны адаптироваться и выжить в текущей ситуации.

- Преобладающая рыночная тенденция роста корпоративного венчурного капитала.

- Стратегические выгоды от инвестиций в венчурный капитал. Инвестируя в технологические компании на ранних стадиях, традиционные компании по страхованию жизни могут приобретать и комбинировать новые технологии для своего использования.

Какие есть примеры глобальных компаний по страхованию жизни, имеющих венчурные подразделения?

Среди венчурных фондов компаний зрелого страхования жизни большинство находится в США и Европейском Союзе. Инвестиции, связанные со страхованием, венчурные компании зрелого страхования жизни демонстрируют общее предпочтение в инвестировании в программное обеспечение, ИТ и FinTech отрасли. На диаграмме ниже представлен обзор корпоративных венчурных подразделений ведущих компаний по страхованию жизни с основным описанием их стратегии, компаний и отраслей, в которые они инвестировали.

| Имя | Местонахождение | Описание | Инвестированные компании | Инвестируемые отрасли |

| AXA Venture Partners | Франция | AXA Venture Partners - венчурный фонд, инвестирующий в быстрорастущие компании,

компании, использующие технологии. |

NS8; Контрастная защита; Блочный поток | Программное обеспечение; здравоохранение; информационные технологии |

| MassMutual Ventures | США | MassMutual Ventures (MMV) - это венчурное подразделение компании MassMutual. | Payfone; IEX Group; Digital Guardian | Программное обеспечение; ИТ; кибербезопасность |

| Kaiser Permanente Ventures | США | Kaiser Permanente Ventures - это

Калифорнийская корпоративная венчурная фирма, инвестирующая в компании в сфере здравоохранения. |

Freenome; Valeritas; Health Catalyst | Здравоохранение; Медицинское оборудование; Медицина |

| Northwestern Mutual Future Ventures | США | Инвестиционное подразделение компании Northwestern Mutual, занимающейся страхованием жизни. | Chime; OJO Labs; Ladder | ФинТех; Финансовые услуги; Страхование |

| Nationwide Ventures | США | Nationwide Ventures, корпоративное венчурное подразделение Nationwide Insurance | Nexar; Vesta Healthcare; Upstream Security | Страхование; программное обеспечение; Insurtech |

| Munich Re Ventures | Германия | Munich Re Ventures является стратегическим венчурным подразделением Munich Re. | Next Insurance; Купили многие; Hippo Insurance | Страхование; ИТ; InsurTech |

| American Family Ventures | США | American Family Ventures - венчурное отделение страховой компании American Family Insurance | Hometap; Clearcover; CoverHound | Страхование; InsurTech; Финансы |

| Transamerica Ventures | США | Transamerica Ventures предоставляет посевное, венчурное финансирование и финансирование на стадии роста инноваторам в сфере FinTech, корпоративных ИТ и Интернета. | Auxmoney;

CipherCloud; H2O.ai |

Финтех; InsurTech; Аналитика |

| Cigna Ventures | США | Cigna Ventures - это корпоративное венчурное подразделение компании Cigna, которое ускоряет рост стартапов в сфере здравоохранения. | Omada Health; arcadia.io; GNS Healthcare | Здравоохранение; медицина; информационные технологии |

| New York Life Ventures | США | New York Life Ventures NYLIC - крупнейшая компания по взаимному страхованию жизни в США. | Трифакта; Морковь;

Корпорация Cogito |

Здравоохранение; машинное обучение; программное обеспечение |

| Allianz X | Германия | Allianz X - это цифровое инвестиционное подразделение группы Allianz, которое инвестирует в развивающиеся цифровые компании, связанные со страхованием. | Гоек; Амвелл; N26 | Финансовые услуги; Автомобильная промышленность; ФинТех |

Источник: Crunchbase

Мы собираемся проанализировать инвестиционную мотивацию и стратегии на примере двух страховщиков жизни, представляющих относительно разное происхождение.

- Kaiser Permanente Ventures (KPV)

Kaiser Permanente Ventures, американское подразделение венчурного капитала Kaiser Permanente, занимается сотрудничеством с предпринимателями для повышения качества клинических услуг, обслуживания и доступности. Федерация Permanente - это национальная руководящая и консультационная организация для восьми медицинских групп Permanente, в которые входят почти 23 000 врачей, обслуживающих 12,2 миллиона членов Kaiser Permanente. KPV, аффилированная с Kaiser Permanente, имеет 20-летний опыт венчурного инвестирования, под управлением которой находится более $500 миллионов.

Источник: crunchbase

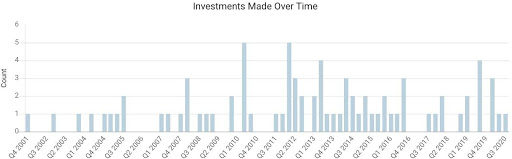

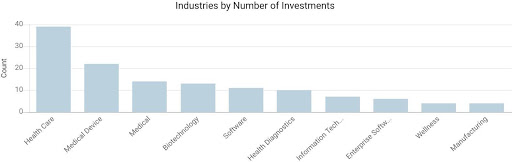

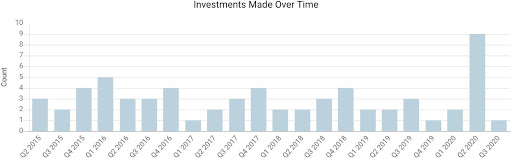

Начиная с 2001 года, KPV осуществила 80 инвестиций, среди которых 12 являются ведущими инвестициями, занимая первое место по количеству инвестиций в нашем списке. На графике видно, что KPV ускорила темпы инвестирования венчурных инвестиций с 2010 года. Фирма инвестирует в сектор здравоохранения преимущественно в США с акцентом на информационные технологии здравоохранения, цифровое здравоохранение, медицинские услуги, медицинское оборудование, диагностику и точную медицину.

В тройку компаний, получивших наибольший объем финансирования от KPV, входят:

- $160M в Freenome: платформа, которая помогает разрабатывать здоровые условия для человека на основе его бесклеточного генома

- $150M в Valeritas: разработчик V-GO, одноразовой инсулиновой помпы, и микроигольчатого пластыря для лечения диабета 2 типа

- $85M в Катализатор здоровья: технологическая платформа, которая организует и связывает данные о здоровье из различных систем и делает их доступными для всех пользователей

Все три компании представляют собой важные инновации в сфере оказания медицинской помощи. Благодаря этим венчурным инвестициям Kaiser Permanente может получить информацию, полученную в результате тесного взаимодействия с этими предпринимателями, и более эффективно использовать их продукты для обеспечения высококачественного, доступного и экономически эффективного медицинского обслуживания в США.

- AXA Venture Partners (AVP)

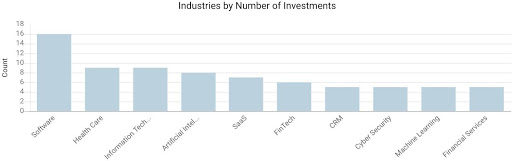

Базирующаяся во Франции компания AXA Venture Partners - венчурное подразделение группы AXA, это венчурный фонд, инвестирующий в быстрорастущие компании, использующие технологии. Хотя AVP был запущен относительно позже, чем KPV, он постоянно инвестировал в 65 компаний в течение всего 5 лет, что делает его неактивным венчурным фондом, поддерживаемым страховщиками. Фирма, управляющая $800 миллионами, инвестирует в корпоративное программное обеспечение и разрушительные технологии, такие как цифровая безопасность, потребительские технологии, финтех и страховые технологии.

Источник: crunchbase

В тройку компаний, получивших наибольший объем финансирования от AXA Venture Partners, входят:

- $123M в NS8: платформа для предотвращения мошенничества, сочетающая поведенческую аналитику и скоринг в режиме реального времени, чтобы помочь предприятиям минимизировать риски

- $65M в Контрастная безопасность: автоматически обнаруживает уязвимости и защищает от направленных атак и ботов с помощью самозащитного программного обеспечения

- $55M в Блокстрим: мировой лидер в области технологии биткоина и блокчейна, делающий финансовые рынки более эффективными за счет снижения зависимости от доверия

Все три вышеперечисленные компании свидетельствуют о сильной ориентации AVP на технологии онлайн-безопасности и успешно определяют основные инвестиционные темы компании - киберриски, цифровое здравоохранение, FinTech и Insure-tech. Основной целью фонда является не только возврат инвестиций, но и синергия для стратегического воздействия на бизнес-инициативы AXA.