Qu'est-ce que AXA Venture Partners (AVP) ?

AXA Venture Partners (AVP) est une société mondiale de capital-risque technologique. Ses secteurs cibles comprennent les logiciels d'entreprise, la fintech/insurtech, les technologies grand public et la santé numérique.

Quels sont les investissements dans les opérations de capital-risque ?

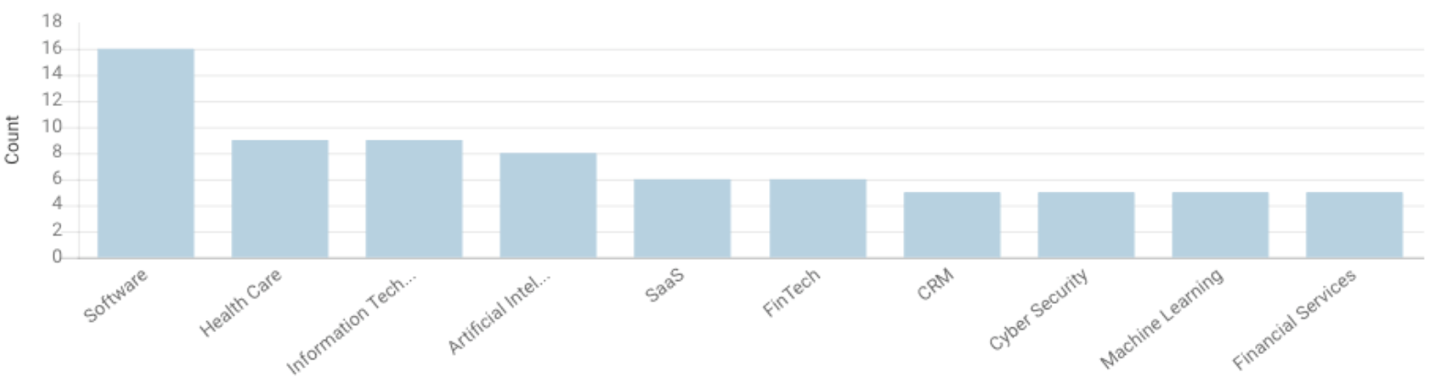

D'après Crunchbase, la majorité des investissements sont réalisés dans le secteur des logiciels et des technologies. Les autres secteurs investis comprennent les soins de santé, les services financiers et l'apprentissage automatique, etc.

Figure 1 : Investissement par nombre d'investissements

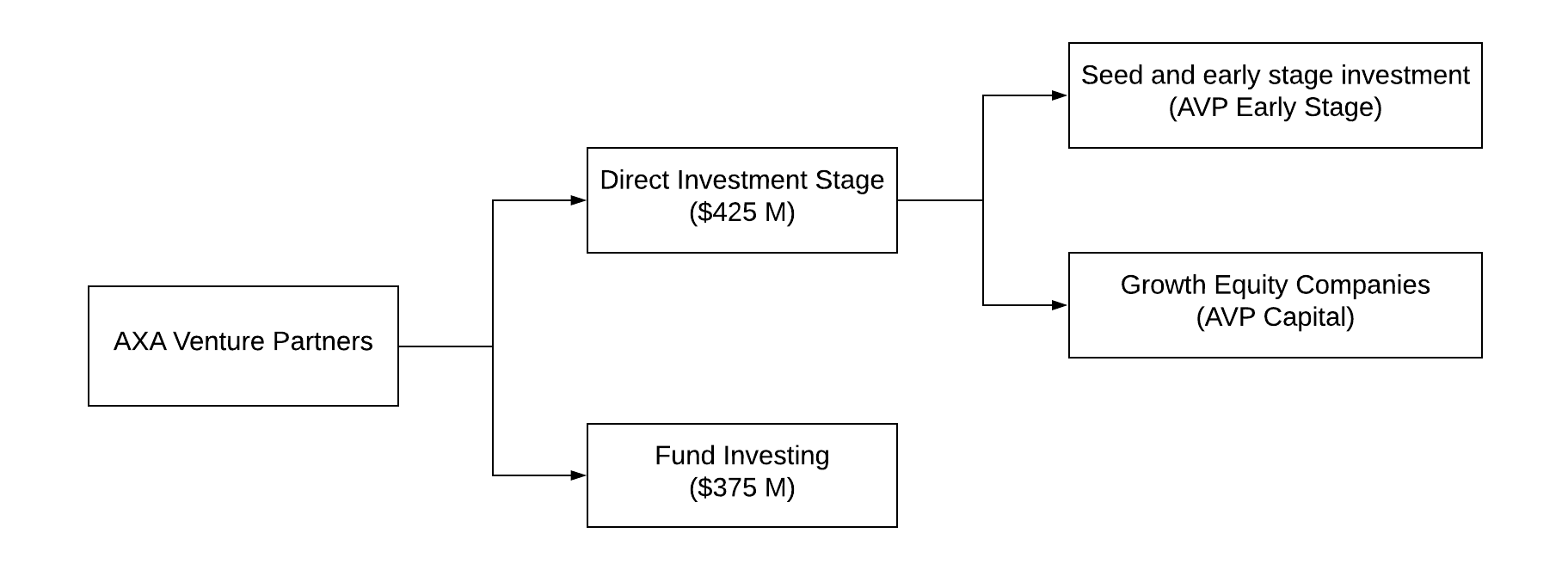

Quelles sont les stratégies d'investissement d'AVP ?

La société met en œuvre deux types de stratégies d'investissement, l'investissement direct et le fonds de fonds. AVP a terminé 3 tours de financement en janvier 2019 pour soutenir ces stratégies d'investissement. AXA Strategic Ventures Fund I, un fonds de capital-risque de 200 M€ pour l'investissement dans des innovations pertinentes pour les secteurs de l'assurance, de la gestion d'actifs, de la technologie financière et des services de santé. Un fonds diversifié avec $175m dans un système de fonds de fonds pour des investissements dans des fonds de capital-risque sélectionnés. AVP Early Stage II, un fonds de capital-risque en phase de démarrage doté de 150 millions d'euros.

Parmi les investissements directs, le portefeuille Early Stage comprend des entreprises telles que BioBeats (1,6 million de livres sterling), Blockstream ($55 million series A funding) et Hint ($10 million series A funding), le portefeuille Early Stage représente la majorité des investissements directs d'AVP. En outre, le portefeuille Growth Equity d'AVP comprend des entreprises telles que Cognism (financement de $12 millions), Contrast Security (financement de série C de $30 millions) et Force Manageer (financement de série B de $12 millions).

Figure 2 : Aperçu des stratégies d'investissement

Quelle est la relation entre AXA et AXA Venture Partners ?

AXA Venture Partners est soutenu par AXA, le gestionnaire d'assurance et d'actifs. En s'associant à AXA, AVP a accès à l'expertise d'AXA dans le secteur de l'assurance et de la gestion d'actifs, et AXA agit en tant que client, partenaire et distributeur potentiel d'AVP. Par exemple, les sociétés du portefeuille d'AVP ont accès à un soutien supplémentaire, tel que l'équipe d'AXA (gestionnaires de risques, conseillers financiers et scientifiques des données), son réseau et sa base de clients. Les lignes d'expertise d'AXA comprennent l'assurance dommages, l'assurance vie et l'épargne, la santé et la gestion d'actifs, ce qui peut constituer un portefeuille d'activités distinctif pour AVP. Cette relation entre AXA et AXA Venture Partners est une proposition de valeur clé d'AVP.

Avant 2018, AVP était connue sous le nom d'AXA Strategic Ventures.

Qu'est-ce que le capital-risque d'entreprise ?

AXA Venture Partners peut être qualifié de capital-risque d'entreprise (CVC). Un type de fonds de capital-risque provient de grandes entreprises comme AXA. Le capital-risque d'entreprise est de plus en plus courant dans l'industrie du capital-risque. De nombreuses grandes entreprises comme AXA mettent en place leur fonds de capital-risque.

Quel est l'avantage du capital-risque d'entreprise ?

En tant que société de capital-risque, AXA Venture Partners peut bénéficier des avantages suivants.

- Adaptation au produit et au marché : la société mère peut fournir un accès aux clients pour l'adaptation au produit et au marché. Par conséquent, les entreprises qui ont investi par CVC peuvent avoir accès à une base de clients plus large.

- Expertise et connaissances : la société mère peut fournir une expertise dans le domaine pour soutenir les entreprises investies par CVC. Les entreprises du portefeuille d'AVP peuvent bénéficier du soutien des gestionnaires de risques, des conseillers financiers et des scientifiques de données d'AXA.

- Le capital : Les CVC sont généralement en mesure d'investir plus de capital avec le soutien de la société mère. Comme le montre la figure ci-dessous, les CVC peuvent lever plus de fonds en moyenne que les capitaux à risque ordinaires.

Figure 3 : Les opérations de CVC dépassent en moyenne les opérations de VC

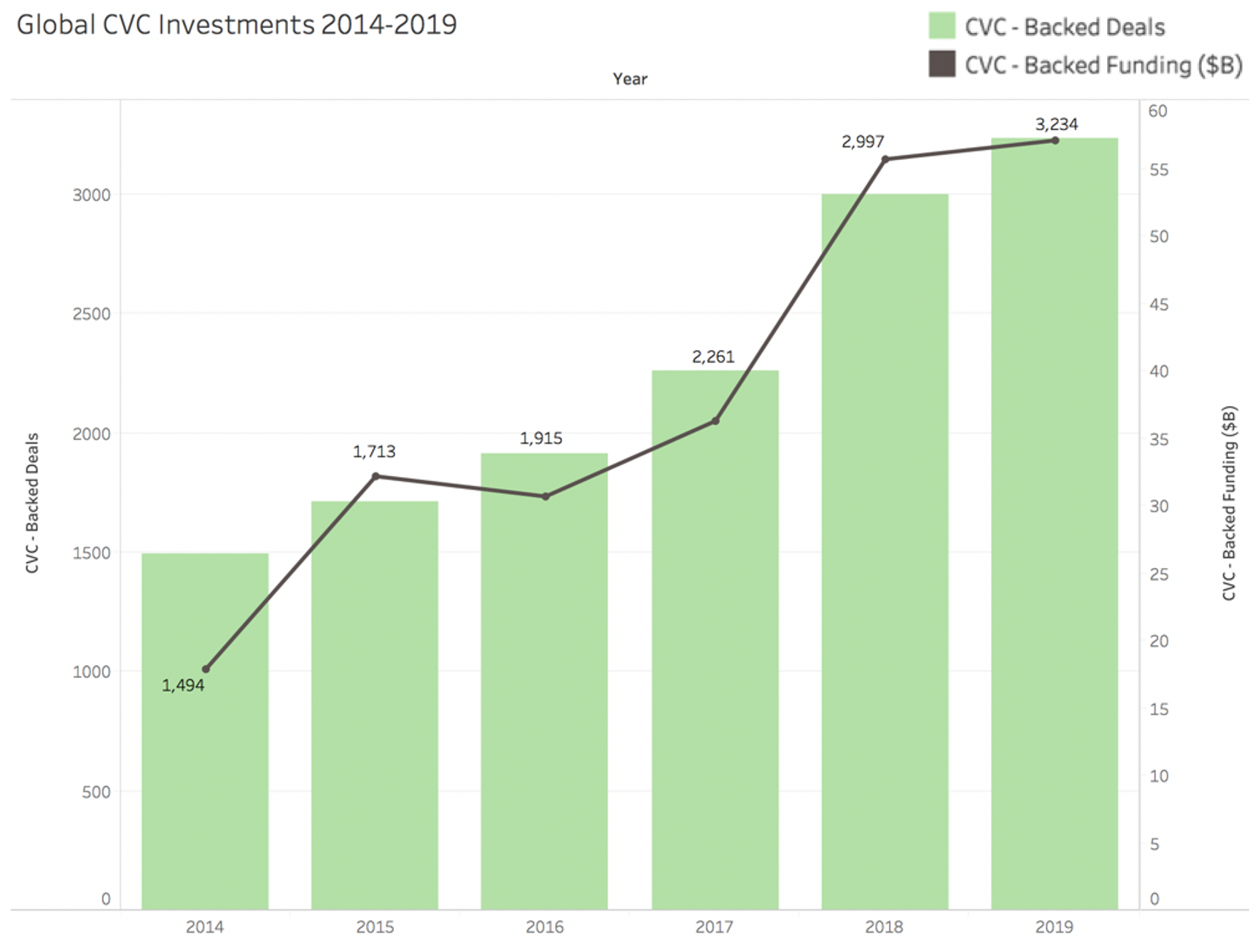

Comment se développe l'activité du CVC ?

En raison des nombreux avantages du capital-risque d'entreprise, les transactions et les financements mondiaux soutenus par des CVC ont augmenté depuis 2014, et ils ont atteint des sommets en 2019. Les transactions soutenues par le CVC et les financements avec participation du CVC ont atteint un nouveau record en 2019, avec une croissance de 8% et 3% en glissement annuel, respectivement.

- Cependant, la croissance a considérablement ralenti. Le taux de croissance a été considérablement plus lent que l'augmentation de 33% des transactions et une augmentation de 53% des financements en 2018. En raison de la Covid-19 en 2020, le financement mondial soutenu par CVC a chuté de près de 30% au deuxième trimestre de 2020.

Figure 4 : Les activités mondiales de CVC ont atteint un nouveau record

Quels sont les secteurs cibles de l'investissement CVC ?

Les capitaux-risqueurs d'entreprise se concentrent sur les investissements dans les entreprises d'intelligence artificielle, de soins de santé et de téléphonie mobile. Le financement soutenu par les CVC aux entreprises d'intelligence artificielle a atteint $10,6B en 2019, contre $6,2B en 2018.

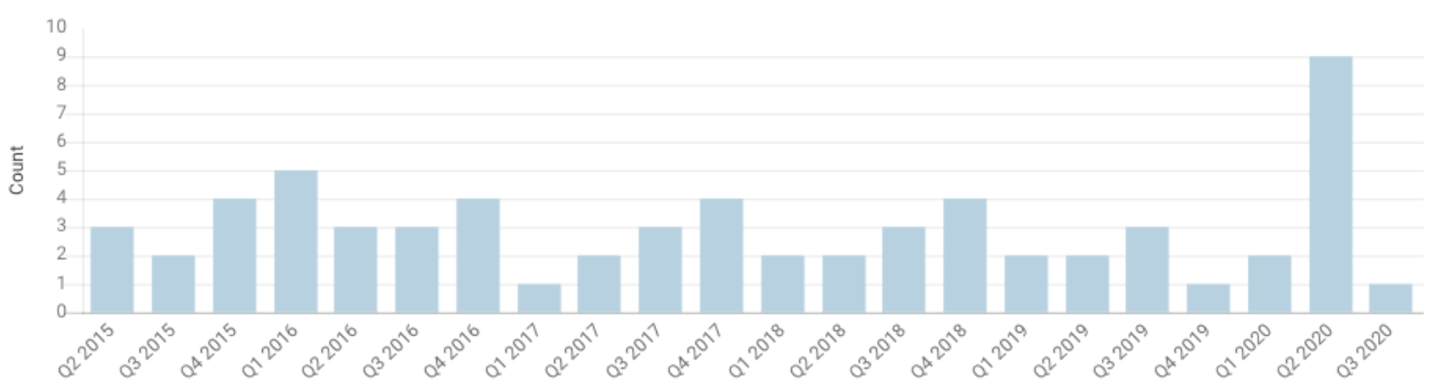

Quel est l'historique des investissements d'AVP ?

Selon Crunchbase, AVP a fait des investissements constants depuis 2015, et ils étaient des investisseurs principaux dans près de la moitié de ces investissements. Au cours du deuxième trimestre de 2020, la propagation de COVID-19, 9 transactions ont été réalisées, le plus grand nombre de transactions réalisées depuis 2015.

En outre, bien qu'AVP ait des liens étroits avec le secteur de l'assurance, son portefeuille tend à être très diversifié, au lieu de se concentrer fortement sur les sociétés liées au secteur de l'assurance.

Figure 5 : Investissement réalisé au fil du temps

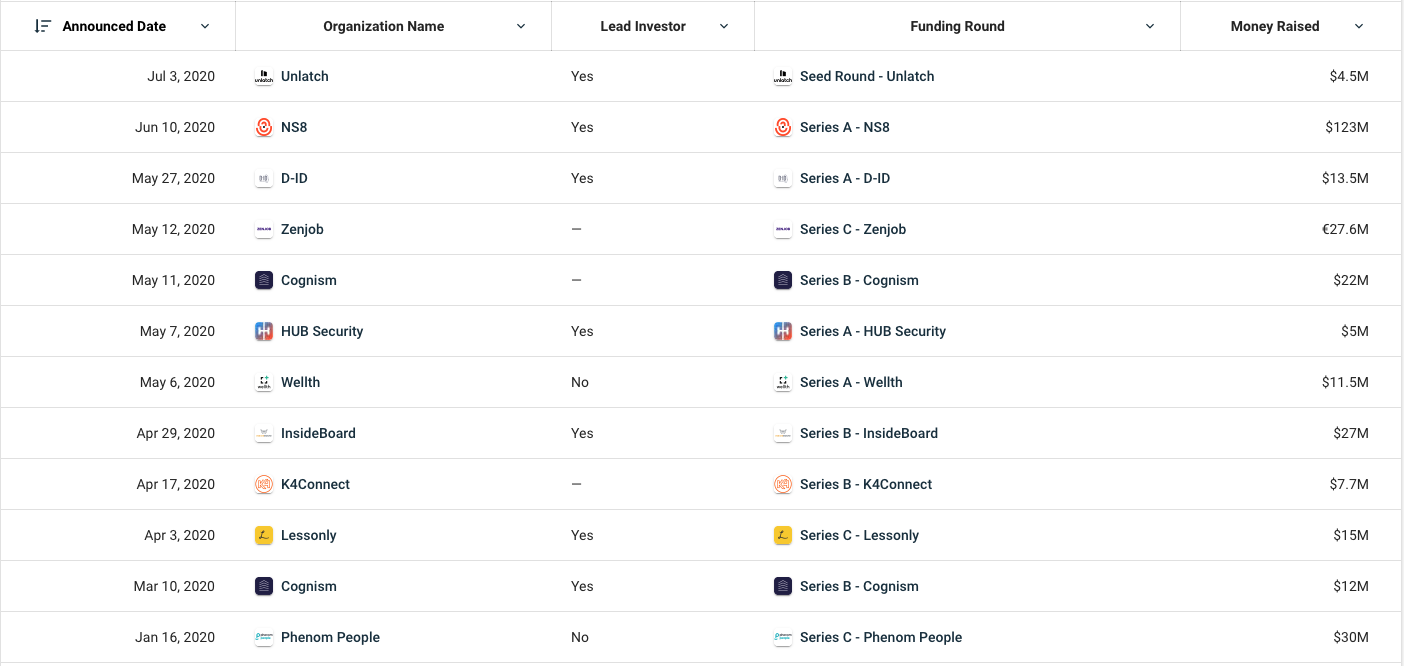

Le tableau suivant résume toutes les transactions récentes réalisées par AVP en 2020.

Figure 3 : Investissements récents

NS8

AVP a investi $123 millions dans NS8 lors de son financement de série A en tant qu'investisseur principal. Cet investissement est le plus important d'AVP en 2020 et le plus gros financement que NS8 ait levé depuis sa création en 2016. La société est valorisée entre $500 millions et $1 milliard en juin 2020. Parmi les autres investisseurs majeurs de NS8, on peut citer Blu Venture Investors, TDF Ventures, etc.

NS8 est une plateforme de prévention de la fraude qui combine l'analyse comportementale, le scoring en temps réel et la surveillance globale pour aider les entreprises en ligne à minimiser les risques. La plate-forme peut être appliquée aux passerelles de paiement, aux commerçants en ligne, aux billetteries et aux plates-formes de commerce électronique afin de détecter les fraudes dans tous les types de transactions en ligne.

La plateforme proposée par NS8 est facturée à trois prix différents, $29.95/mois pour l'édition starter, $100/mois pour l'édition complète, et des prix personnalisés pour les entreprises.

Le NS8 analyse des activités telles que la vitesse à laquelle un utilisateur navigue entre les pages, s'il utilise une souris et combien de fois une page est chargée, des informations qui fournissent des indices sur les motivations de l'utilisateur ou sur le fait qu'il s'agit en fait d'un robot.

Les gens de Phenom

AVP a investi $30 millions dans Phenom People lors de sa série C de financement. Phenom a estimé son chiffre d'affaires entre $1 million et $10 million, avec une valorisation post-monétaire comprise entre $100 million et $500 million.

Phenom est une entreprise mondiale de technologie RH dont l'objectif est d'aider un milliard de personnes à trouver le bon emploi et à découvrir leur véritable potentiel. La plateforme de l'entreprise repose sur l'intelligence artificielle (IA), qui favorise la personnalisation, l'automatisation et la précision pour les candidats, les recruteurs, les employés et la direction. Les fonctionnalités de la plateforme comprennent le recrutement universitaire pour les candidats, l'analyse des talents et des écarts de compétences pour la direction, la gestion de la relation client, les campagnes pour les recruteurs, le parcours de carrière et la mobilité interne pour les employés.

Zenjob

AVP a également investi 27,6 millions d'euros dans Zenjob, une société similaire à Phenom, qui fournit un portail d'emploi en ligne pour mettre en relation les travailleurs et les employeurs tels que les hôtels, les supermarchés et les bureaux, le montant de l'investissement dans Phenom People et Zenjob sont proches l'un de l'autre. Cependant, Zenjob se concentre davantage sur la fourniture de services de recrutement en tant qu'agence de placement, tandis que Phenom se concentre davantage sur l'application de l'intelligence artificielle et de l'apprentissage automatique.

SecurityScorecard

Un autre investissement important d'AVP en capital-risque est une prise de participation de $50 millions dans SecurityScorecard lors de son financement de série D. L'investissement d'AVP représente près de la moitié du financement total ($112,2 millions) recueilli par SecurityScorecard. Cette entreprise est évaluée entre $ 100 millions et $500 millions en juin 2019. Parmi les autres investisseurs figurent Intel Capital, Two Sigma Ventures, etc.

La technologie brevetée de SecurityScorecard est utilisée pour l'autocontrôle, la gestion des risques par des tiers, les rapports au conseil d'administration et la souscription d'une cyberassurance. SecurityScorecard permet aux entreprises de trouver et de corriger les risques de cybersécurité sur l'ensemble de leur empreinte numérique tournée vers l'extérieur. Les produits et services de l'entreprise comprennent des évaluations de sécurité permettant de noter, de comprendre et de surveiller les risques de sécurité. SecurityScorecard propose également des services professionnels permettant aux entreprises d'améliorer leur position en matière de cybersécurité grâce à des services de conseil.

Génie politique

Policy Genius est une plateforme en ligne qui permet d'obtenir des devis d'assurance à l'aide d'un questionnaire de 3 minutes et d'obtenir l'aide d'experts en assurance certifiés. La startup couvre l'assurance vie temporaire, l'assurance invalidité, l'assurance locataire et même l'assurance pour animaux de compagnie.

AVP a participé au tour de financement de série A de Policy Genius, $5.3M en juin 2015, au tour de financement de série B, $15M en 2016, et au financement de série D avec un montant non divulgué. L'investissement suit la vision d'AVP de rendre le secteur de l'assurance plus numérique et plus transparent. Ce financement permettra à Policy Genius d'accélérer sa croissance en renforçant ses lignes de produits existantes, en affinant les moteurs de devis d'assurance individuelle et en développant ses équipes de marketing et de production.

Quelles sont les sorties réalisées par AVP ?

AXA Venture Partners a réalisé 5 sorties parmi ses opérations de capital-risque. Parmi ses sorties notables, citons les suivantes.

Limelight

Limelight Health, société spécialisée dans les soins de santé et l'assurance santé, propose une solution efficace et convaincante de devis, de souscription et de proposition pour les compagnies d'assurance, les PEO et les courtiers en avantages sociaux. Son premier produit a été une application mobile pour iPad : le devis d'une assurance médicale multi-assureurs pour le marché des petits groupes, ciblant les courtiers d'assurance qui vendent des assurances aux employeurs.

En juillet 2015, AVP a participé au cycle de financement de série A de Limelight Health ($3M) destiné à développer l'équipe de vente et d'ingénierie, à améliorer le produit et à se développer à l'international. AVP a également participé aux tours de financement de série B et de série C.

AVP étant soutenu par AXA, Limelight peut présenter ses produits à AXA et obtenir des clients ou des ressources supplémentaires auprès de la société mère d'AVP. AVP a investi dans Limelight Health pour faciliter son entrée sur le marché américain, en ciblant le marché des avantages collectifs, et cet investissement a permis d'embaucher les premiers employés à temps plein et de lancer le développement de nouveaux produits.

Après l'investissement d'AVP, les nouveaux investisseurs de la société comprennent Aflac Ventures, Plug & Play Ventures, Wanxiang Healthcare et Portage Ventures.

One Inc

One Inc., société de technologie de l'information, offre une plate-forme unique pour le traitement des primes et des paiements de sinistres. La plateforme de One Inc. comprend l'administration des polices, la facturation, la tarification, la gestion des agences, la gestion de la relation client, la gestion des documents, le traitement des paiements, l'entreposage des données, la veille stratégique, la signature électronique et de nombreuses autres fonctions essentielles pour les compagnies d'assurance.

L'investissement de $20M d'AVP servira à renforcer la plateforme technologique de la société. AXA et One Inc vont collaborer et redéfinir la façon dont les compagnies d'assurance abordent la technologie.

Cet investissement est un autre exemple de la manière dont l'entreprise investie peut avoir la possibilité de bénéficier des ressources et du soutien de la société mère d'AVP.

BioBeats

Une société d'intelligence artificielle crée des produits numériques pour lutter contre la santé mentale à l'échelle mondiale. BioBeats recueille les données des dispositifs portables qui surveillent la santé des employés et des patients et les intègre dans une plateforme biométrique d'apprentissage automatique qui fournit des informations aux prestataires de soins de santé ou aux employeurs.

Qui est l'équipe de direction d'AVP ?

François Robinet, associé gérant

François Robinet a dirigé les investissements d'AVP dans Security Scorecard, Happytal, InsideBoard, Futurae, Tanker et Unlatch. Il a été directeur général d'AXA Rosenberg (coentreprise entre AXA et l'équipe fondatrice qui gère des actions sur la base de modèles quantitatifs à San Francisco), directeur général d'AXA Life Invest et CRO d'AXA. François a de l'expérience dans la gestion de portefeuille, l'investissement en private equity, le secteur de l'assurance et l'expérience opérationnelle.

François est titulaire d'une maîtrise de l'Université de Stanford et d'un master de l'ENSAE. Il est titulaire d'un doctorat du CHEA et d'un certificat d'actuaire.

Manish Agarwal, associé général, New York

Manish a dirigé les investissements précoces d'AVP aux États-Unis et en Israël, notamment PG, Limelight, Mindoula et K4Connect. Il a été directeur de la protection financière chez Equitable, responsable des activités d'assurance-vie de la société. Il a travaillé pour AXA US pendant plus de 15 ans. Il a également dirigé l'investissement d'Equitable dans Planmember et la cession du bloc fermé MONY.

Manish a obtenu son M.S. et son doctorat à l'université Carnegie Mellon.

Alex Scherbakovsky, associé général, San Francisco

Alex se concentre sur les investissements en phase de croissance chez AVP. Avant AVP, Alex était directeur chez New Enterprise Associates (NEA), où il a notamment investi dans Braintree (paiements en ligne et mobiles) et Box (SaaS de collaboration d'entreprise). Auparavant, il a investi dans des logiciels d'entreprise, des technologies financières et des sociétés Internet. Alex a également occupé des rôles opérationnels chez Microsoft et Trilogy, ainsi qu'un rôle de consultant en gestion chez Monitor Group.

Alex est diplômé de Stanford, où il a obtenu une maîtrise en ingénierie et une licence en économie. Il a également obtenu un MBA à Harvard.

Imran Akram, associé général, Londres

Imran se concentre sur les investissements en phase de croissance. Avant de rejoindre AVP, Imran était partenaire de DN Capital à Londres, où il a dirigé des investissements tels qu'Auto1 (marché des voitures d'occasion) et Quandoo (réservations de restaurants). Il a débuté sa carrière dans le domaine du capital-investissement chez General Atlantic et a fait partie de l'équipe qui a lancé Fidelity Growth Partners Europe, une société de capital-investissement spécialisée dans les entreprises de taille moyenne. Son portefeuille actuel et antérieur comprend GoodData (SaaS BI), Currencyfair.com (change), Wahanda (marché du bien-être), Innogames (jeux en ligne et jeux mobiles) et GlobalCollect (paiements en ligne). Il a travaillé dans l'équipe européenne de titrisation de Citi Group et dans l'équipe de conseil en stratégie de Bain & Company.

Imran a obtenu un diplôme de première classe en ingénierie, économie et gestion à Christ Church, Oxford.